ภาษีที่ดิน 2565 เสียเท่าไหร่ ใครต้องจ่ายบ้าง

กระทรวงการคลังจะทำการจัดเก็บ “ ภาษีที่ดินและสิ่งปลูกสร้าง 2565 ” โดยไม่มีการปรับลดเหมือนในปีที่ผ่านมา ใครมีที่ดิน มีบ้าน มีคอนโด มาทำความเข้าใจกันก่อนที่จะถึงกำหนดชำระว่า ภาษีที่ดิน ใครบ้างที่ต้องจ่าย และจ่ายเท่าไหร่กันแน่

- ภาษีที่ดิน คืออะไร?

- ใครบ้างที่ต้องเสีย ภาษีที่ดิน ?

- เสียภาษีเท่าไหร่ คำนวณอย่างไร?

- จ่ายภาษีที่ไหน จ่ายได้ถึงเมื่อไหร่?

- ถ้าไม่จ่าย จะโดนปรับอย่างไร?

ภาษีที่ดิน คืออะไร?

“ภาษีที่ดินและสิ่งปลูกสร้าง” หรือที่เราเรียกสั้นๆ ว่า ภาษีที่ดิน เป็นภาษีใหม่ที่มีผลบังคับตั้งแต่ปี 2562 และเริ่มจัดเก็บเมื่อปี 2563 โดยมาแทนการจัดเก็บภาษีบำรุงท้องที่ รวมถึงภาษีโรงเรือนและที่ดิน ซึ่งถูกยกเลิกไปก่อนหน้านี้ เพื่อปรับปรุงระบบภาษีเดิม และกระตุ้นให้เกิดการใช้ประโยชน์ที่ดินมากขึ้น โดยสำหรับ ภาษีที่ดินและสิ่งปลูกสร้าง 2565 นี้ กระทรวงการคลังพิจารณาจัดเก็บภาษีดังกล่าวเต็มจำนวนเป็นปีแรก หลังจากที่ปรับลดมาเป็นระยะเวลา 2 ปีแล้ว เนื่องจากการลดภาษีในช่วงที่ผ่านมาถือเป็นภาระทางการคลัง

ใครบ้างที่ต้องเสีย ภาษีที่ดิน ?

คนที่ต้องจ่ายภาษีดังกล่าว คือ ผู้ที่มีกรรมสิทธิ์ในที่ดินและสิ่งก่อสร้าง (รวมถึงห้องชุดคอนโดมิเนียมด้วย) ซึ่งหมายถึงผู้ที่มีชื่ออยู่หลังโฉนดนั่นเอง เพราะฉะนั้น สำหรับคนที่เช่าบ้านหรือคอนโดอยู่ หรือบ้านที่อยู่ไม่ใช่กรรมสิทธิ์ของตัวเอง ก็ไม่ต้องเสียภาษีประเภทนี้แต่อย่างใด

หมายเหตุ:

- โดยปกติแล้วทางการจะนับความเป็นเจ้าของกรรมสิทธิ์ในวันที่ 1 มกราคมของทุกปี หากในวันที่ 1 มกราคม เรามีชื่อเป็นเจ้าของกรรมสิทธิ์ใด แสดงว่าเราต้องเสียภาษีสำหรับกรรมสิทธิ์ดังกล่าวในปีนั้น

- ในกรณีที่ดินหรือสิ่งก่อสร้างมีเจ้าของร่วมกันหลายคน เพียงแค่ใครคนใดคนหนึ่งชำระภาษีนี้ครั้งเดียว ก็ถือว่าชำระครบถ้วนเรียบร้อยแล้ว

เสียภาษีเท่าไหร่ คำนวณอย่างไร?

ในช่วงเดือนเมษายนนี้ ทุกคนที่มีหน้าที่ต้องจ่ายภาษีที่ดินและสิ่งปลูกสร้างน่าจะได้รับจดหมายแจ้งมูลค่าภาษีดังกล่าวแล้ว แต่หลายคนอาจยังสงสัยว่า ภาษีดังกล่าวมีการคิดคำนวณอย่างไร ซึ่งภาษีที่ดินและสิ่งปลูกสร้างนั้นสามารถคิดได้ด้วยสูตรคำนวณดังนี้

ภาษีที่ต้องจ่าย = (มูลค่าที่ดิน + มูลค่าสิ่งปลูกสร้าง – มูลค่ายกเว้น) x อัตราภาษี

มูลค่าที่ดิน และ มูลค่าสิ่งปลูกสร้าง

เราสามารถทราบได้จากระบบค้นหาราคาประเมินที่ดินและสิ่งปลูกสร้างในเว็บไซต์ของกรมธนารักษ์ ที่ http://property.treasury.go.th/pvmwebsite

มูลค่ายกเว้น

แม้ในปี 2565 นี้จะไม่มีการปรับลดภาษีที่ดินและสิ่งปลูกสร้างเหมือนในปีที่ผ่านมา แต่แต่ก็ยังคงมีมาตรการบรรเทาภาระภาษีในหลายกรณี ดังนี้

- ยกเว้นภาษีสำหรับ บ้านหลังหลัก (บ้านที่เจ้าของกรรมสิทธิ์มีชื่ออยู่ในทะเบียนบ้านหลังนั้น) สำหรับมูลค่า 50 ล้านบาทแรก แต่หากเจ้าบ้านเป็นเจ้าของกรรมสิทธิ์เฉพาะตัวบ้าน แต่ไม่ได้เป็นเจ้าของที่ดิน จะได้ยกเว้นเฉพาะสำหรับ 10 ล้านแรกเท่านั้น ในกรณีที่มีเจ้าของร่วมกันหลายคน ต้องมีชื่อคนใดคนหนึ่งอยู่ในทะเบียนบ้านนั้นด้วย จึงจะสามารถใช้สิทธิ์ยกเว้นภาษีได้

- ยกเว้นภาษีที่ดินให้กับบุคคลธรรมดาที่มีที่ดินที่ใช้ทำเกษตรกรรม ซึ่งในปี 2565 จะเป็นปีสุดท้ายที่ยกเว้นทั้งหมด โดยในปี 2566 จะเริ่มยกเว้นแค่ 50 ล้านบาทแรกเท่านั้น

อัตราภาษี

ที่ดินและสิ่งปลูกสร้างแต่ละแห่งจะต้องเสียภาษีในอัตราเท่าไหร่นั้น ขึ้นอยู่กับประเภทการใช้งานที่ดินและอาคาร ซึ่งแบ่งออกเป็น 4 ประเภทโดยมีอัตราภาษีที่แตกต่างกันออกไป ดังนี้

1) ที่ดินใช้ทำเกษตรกรรม เป็นการใช้ที่ดินเกษตรกรรม เพื่อการบริโภค จำหน่าย หรือใช้งานในฟาร์ม หากเป็นทำเกษตรกรรมไม่เต็มพื้นที่จะคิดการเสียภาษีตามสัดส่วนการใช้ประโยชน์ โดยสามารถจำแนกที่ดินเพื่อการเกษตรกรรมออกเป็น 3 ประเภท ได้แก่

- ที่ดินที่ใช้ประโยชน์ในการปลูกพืช

- ที่ดินที่ใช้ประโยชน์ในการเลี้ยงสัตว์

- ที่ดินที่ใช้ประโยชน์ในการเพาะเลี้ยงสัตว์น้ำ หรือทำการประมง

หลายคนอาจสงสัยว่าการใช้ที่ดินเพื่อการเกษตรมีกฎเกณฑ์อะไรบ้าง โดยตามกฏหมายจะมีการระบุเอาไว้อย่างชัดเจนว่า ต้องปลูกต้นอะไรเป็นจำนวนเท่าไหร่ ถึงจะถือว่าที่ดินนั้นๆ เป็นที่ดินที่ใช้ทำเกษตรกรรม เช่น ต้องปลูกกล้วยเป็นจำนวนไม่ต่ำกว่า 200 ต้นต่อไร่ หรือปลูกมะนาวอย่างน้อย 50 ต้นต่อไร่ เป็นต้น ซึ่งหากไม่เป็นไปตามเกณฑ์ดังกล่าวจะถือว่าที่ดินนั้นเป็นที่ดินรกร้างว่างเปล่าไม่ได้ทำประโยชน์ ซึ่งต้องเสียภาษีในอัตราที่สูงกว่ามาก สามารถอ่านรายละเอียดเพิ่มเติมได้ที่ ประกาศกระทรวงการคลังและกระทรวงมหาดไทย เรื่องหลักเกณฑ์การใช้ประโยชน์ในการประกอบเกษตรกรรม

2) บ้านพักอาศัย เป็นการใช้ที่ดินเพื่อให้บุคคลอยู่อาศัย เช่น บ้าน ตึกแถว ห้องชุด ยกเว้นที่ดินที่อยู่ระหว่างการพัฒนาหรือสร้างเสร็จตามกฎหมายว่าด้วยการจัดสรรที่ดินหรือกฎหมายว่าด้วยอาคารชุด โรงแรม และที่พักชั่วคราวโดยมีค่าตอบแทน แต่ไม่รวมถึงที่ให้บริการเป็นรายเดือนขึ้นไปหรือโฮมสเตย์ไทย

อัตราภาษีสำหรับบ้านพักอาศัยจะแบ่งออกเป็นสองประเภท ซึ่งมีการคิดอัตราภาษีที่แตกต่างกันออกไป ได้แก่

- บ้านหลังหลัก หมายถึง บ้านที่เจ้าของบ้านและที่ดิน หรือเจ้าของเฉพาะตัวบ้าน (สร้างในที่ดินคนอื่น) มีชื่อในเอกสารแสดงกรรมสิทธิ์และมีชื่อในทะเบียนบ้าน (ไม่จำเป็นต้องเป็นเจ้าบ้านหรือเจ้าของคนใดคนหนึ่งมีชื่อในทะเบียนบ้าน) โดยเจ้าของบ้านจะสามารถใช้สิทธิ์ยกเว้นภาษีสำหรับบ้านหลังหลักได้คนละ 1 หลังเท่านั้น

- บ้านหลังอื่นๆ หมายถึง บ้านที่เจ้าของบ้านมีชื่อในโฉนด/กรรมสิทธิ์ห้องชุด แต่ไม่มีชื่อในทะเบียนบ้านหลังนั้น

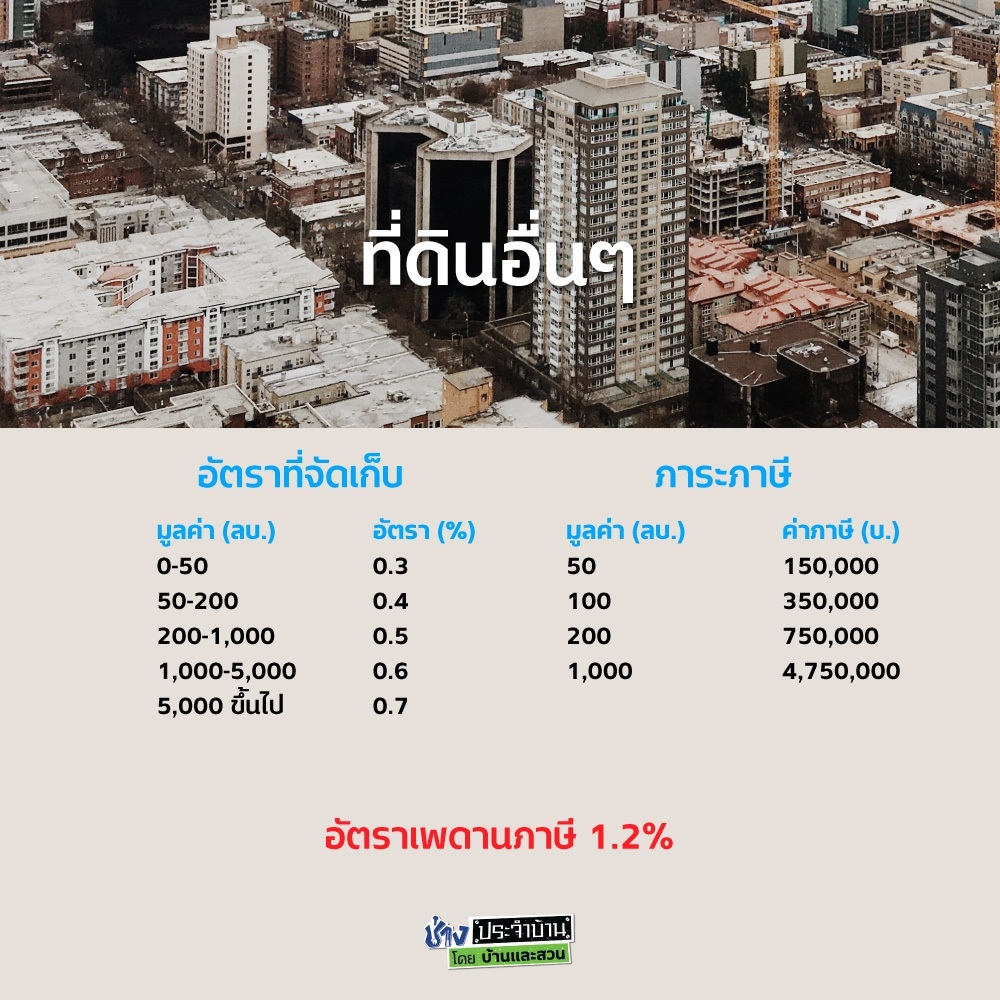

3) ที่ดินใช้ประโยชน์อื่นๆ เป็นการใช้ประโยชน์ที่ดินนอกเหนือจากที่กำหนด เช่น พาณิชยกรรม, อุตสาหกรรม, อาคารสำนักงาน, โรงแรม, ร้านอาหาร ฯลฯ

4) ที่ดินรกร้างว่างเปล่า เป็นที่ดินที่ไม่ได้ทำประโยชน์ตามควรแก่สภาพ หรือทิ้งรกร้างว่างเปล่า ไม่ได้ใช้ทำประโยชน์ในปีก่อนหน้าปีภาษี (ยกเว้นที่ดินซึ่งมีกฎหมายห้ามหรือให้ทิ้งไว้เพื่อการเกษตร หรือปล่อยไว้เพื่อใช้ในการพัฒนาโครงการ) ซึ่งถ้าหากปล่อยไว้ให้รกร้างติดต่อกันนาน 3 ปี อัตราภาษีจะเพิ่มขึ้นเรื่อยๆ อีก 0.3% ในทุกๆ 3 ปี โดยมีอัตราเพดานภาษีรวมไม่เกิน 3%

จ่ายภาษีที่ไหน จ่ายได้ถึงเมื่อไหร่?

ล่าสุด ราชกิจจานุเบกษาได้เผยแพร่ประกาศกระทรวงมหาดไทย สำหรับองค์กรปกครองส่วนท้องถิ่นทั่วประเทศ ให้ขยายเวลาจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างออกไปอีก 3 เดือน เพื่อบรรเทาผลกระทบจากปัญหาการแพร่ระบาดของโควิด-19 จากภายในเดือนเมษายน เป็นภายในเดือนกรกฎาคม 2565 รวมทั้งขยายเวลาการผ่อนชำระภาษี

- งวดที่ 1 – จากภายในเดือนเมษายน เป็น ภายในเดือนกรกฎาคม 2565

- งวดที่ 2 – จากภายในเดือนพฤษภาคม เป็น ภายในเดือนสิงหาคม 2565

- งวดที่ 3 – จากภายในเดือนมิถุนายน เป็น ภายในเดือนกันยายน 2565

สำหรับกรรมสิทธิ์ในเขตพื้นที่ กทม. สอบถามเพิ่มเติมที่ กองรายได้ สำนักการคลัง กทม. โทร. 02-224-8266 https://www.fdbma.net/ หรือสำนักงานเขตที่ที่ดินหรือสิ่งปลูกสร้างตั้งอยู่ ส่วนกรรมสิทธิ์ที่ตั้งอยู่ในจังหวัดอื่นๆ สามารถติดต่อสอบถามข้อมูลเพิ่มเติมจากเทศบาลหรือองค์กรปกครองส่วนท้องถิ่นในพื้นที่ที่ตั้งอยู่

ถ้าไม่จ่าย จะโดนปรับอย่างไร?

เมื่อเลยกำหนดชำระไปแล้ว ผู้เสียภาษีจะต้องเสียเบี้ยปรับ 10-40% ของภาษีที่ต้องจ่าย โดยแบ่งออกเป็น 3 กรณี ได้แก่

- กรณีไม่ชำระภาษีในเวลาที่กำหนด แต่ชำระก่อนที่จะได้รับหนังสือแจ้งเตือน คิดเบี้ยปรับ 10% ของจำนวนภาษีที่ค้างชำระ

- กรณีชำระภาษีภายในระยะเวลาที่กำหนดในหนังสือแจ้งเตือน คิดเบี้ยปรับ 20% ของจำนวนภาษีที่ค้างชำระ

- กรณีชำระภาษีหลังจากระยะเวลาที่กำหนดในหนังสือแจ้งเตือน คิดเบี้ยปรับ 40% ของจำนวนภาษีที่ค้างชำระ

นอกจากนี้ เมื่อเวลาผ่านไป ยังต้องเสียดอกเบี้ยเพิ่มขึ้นอีกเดือนละ 1% ของภาษีที่ค้างจ่ายด้วย

- ที่มา : สาระสำคัญ พรบ ภาษีที่ดินและสิ่งปลูกสร้าง สำนักงานเศรษฐกิจการคลัง กระทรวงการคลัง

- เรื่อง : Tinnakrit

ครอบครองปรปักษ์ เรื่องต้องรู้ก่อนที่ดินกลายเป็นของคนอื่น

รังวัดที่ดิน ขั้นตอนและเรื่องต้องรู้ก่อนที่ดินหาย!

แปลงหน่วยที่ดิน งาน ไร่ วา เมตร อย่างไร?